央视网消息:5月16日,中国证监会正式对外公布实施新修订的《上市公司重大资产重组管理办法》,将以多个“首次”和更大力度支持上市公司并购重组。

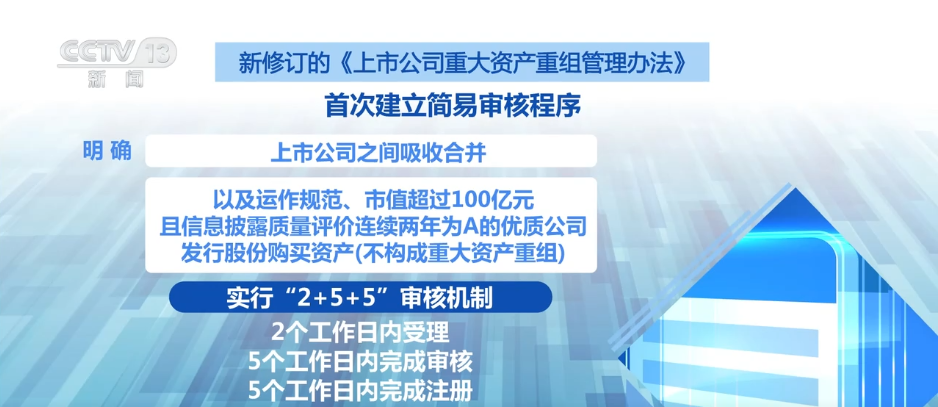

新修订的《上市公司重大资产重组管理办法》首次建立简易审核程序。明确上市公司之间吸收合并,以及运作规范、市值超过100亿元且信息披露质量评价连续两年为A的优质公司发行股份购买资产(不构成重大资产重组),实行“2+5+5”审核机制,也就是2个工作日内受理、5个工作日内完成审核、5个工作日内完成注册。

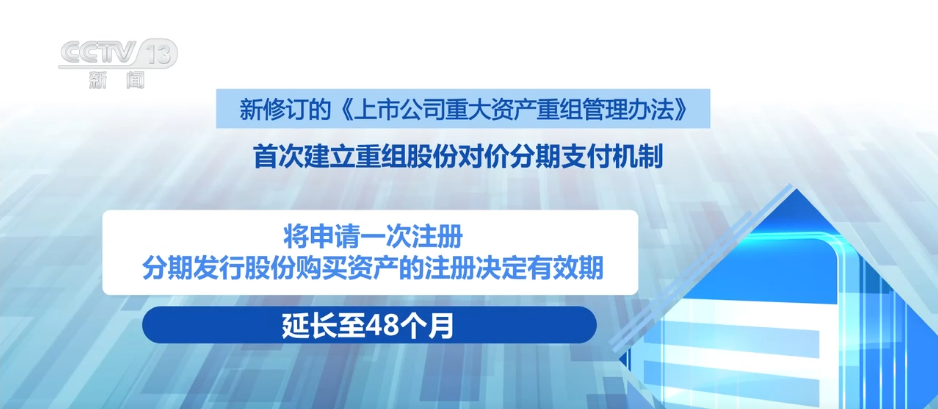

新规首次建立重组股份对价分期支付机制,将申请一次注册、分期发行股份购买资产的注册决定有效期延长至48个月。分期支付的创新性制度设计,充分满足上市公司灵活安排交易方案的需求,特别是在科技型企业估值波动较大的情况下,充分保障上市公司利益。

新规首次提高了对上市公司财务状况变化、同业竞争和关联交易监管的包容度。在尊重市场规律和产业发展需求的基础上,降低了上市公司并购的制度性成本。

首次引入私募基金“反向挂钩”安排

新修订的《上市公司重大资产重组管理办法》鼓励私募基金参与上市公司并购重组,并首次引入私募基金“反向挂钩”安排。

新规对私募基金投资期限与重组取得股份的锁定期实施“反向挂钩”,明确私募基金投资期限满48个月的,第三方交易中的锁定期限由12个月缩短为6个月,重组上市中作为中小股东的锁定期限由24个月缩短为12个月。

这一制度安排有助于鼓励私募基金参与上市公司并购重组,有效缓解“退出难”问题,畅通基金募集、基金投融、投后管理、资本退出良性循环。

中国证监会:今年以来上市公司已披露资产重组超600单

记者从中国证监会了解到,《关于深化上市公司并购重组市场改革的意见》,也就是“并购六条”发布近8个月以来,并购市场活跃度明显提升,沪深两市已披露资产重组超1400单, 其中重大资产重组超160单。

今年以来,上市公司已披露资产重组超600单,是去年同期的1.4倍。其中重大资产重组约90单,是去年同期的3.3倍。并购重组交易规模创新高。今年以来,已实施完成的重大资产重组交易金额超2000亿元,是去年同期的11.6倍。

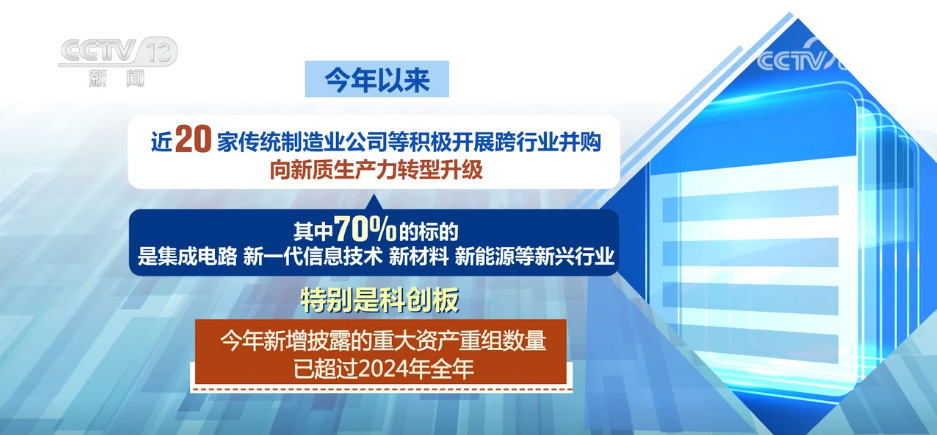

“硬科技”并购不断涌现,推动上市公司向“新”、向“质”发展。今年以来,近20家传统制造业公司等积极开展跨行业并购,向新质生产力转型升级,其中70%的标的是集成电路、新一代信息技术、新材料、新能源等新兴行业。特别是科创板,今年新增披露的重大资产重组数量已超过2024年全年。